Quel est l’état du marché du crédit immobilier en 2023 ?

L’année 2022 n’aura pas été de tout repos pour le secteur du crédit immobilier. Entre la hausse des prix de l’immobilier, l’envolée fulgurante des taux d’intérêt et l’ajustement insuffisant du taux d’usure, bon nombre d’acquéreurs ont dû voir leur projet d’achat immobilier remis à plus tard. Espérons que 2023 soit placé sous de meilleurs augures, des mesures ont d’ores et déjà été mises en place en ce sens.

Que vous ayez un projet d’achat immobilier dans le neuf à Nantes ou ailleurs en France, le financement est l’une des premières questions à se poser lorsqu’on se lance dans une aventure immobilière. Afin de vous accompagner dans votre démarche d’accession à la propriété, l’agence NantesIMMO9 vous dresse le panorama du domaine bancaire et immobilier en 2023.

Le bilan mitigé du secteur immobilier en 2022

Avec 1 177 000 ventes de logements, difficile de battre le record de l’année 2021 en matière de volume de transactions. La première année post-covid s’est révélée tout simplement exceptionnelle pour de secteur immobilier. Les stations balnéaires, petites et moyennes villes ont bénéficié des nouvelles envies des acheteurs.

Selon le baromètre de la FNAIM , 2022 est la seconde meilleure année au regard du nombre de ventes depuis deux décennies. 1 130 000 transactions sur 12 mois glissants à fin octobre 2022, contre 1 198 000 ventes par rapport à la même période en 2021. Soit, une légère baisse de 5 % sur un an, qui se justifie par la hausse des taux de crédit.

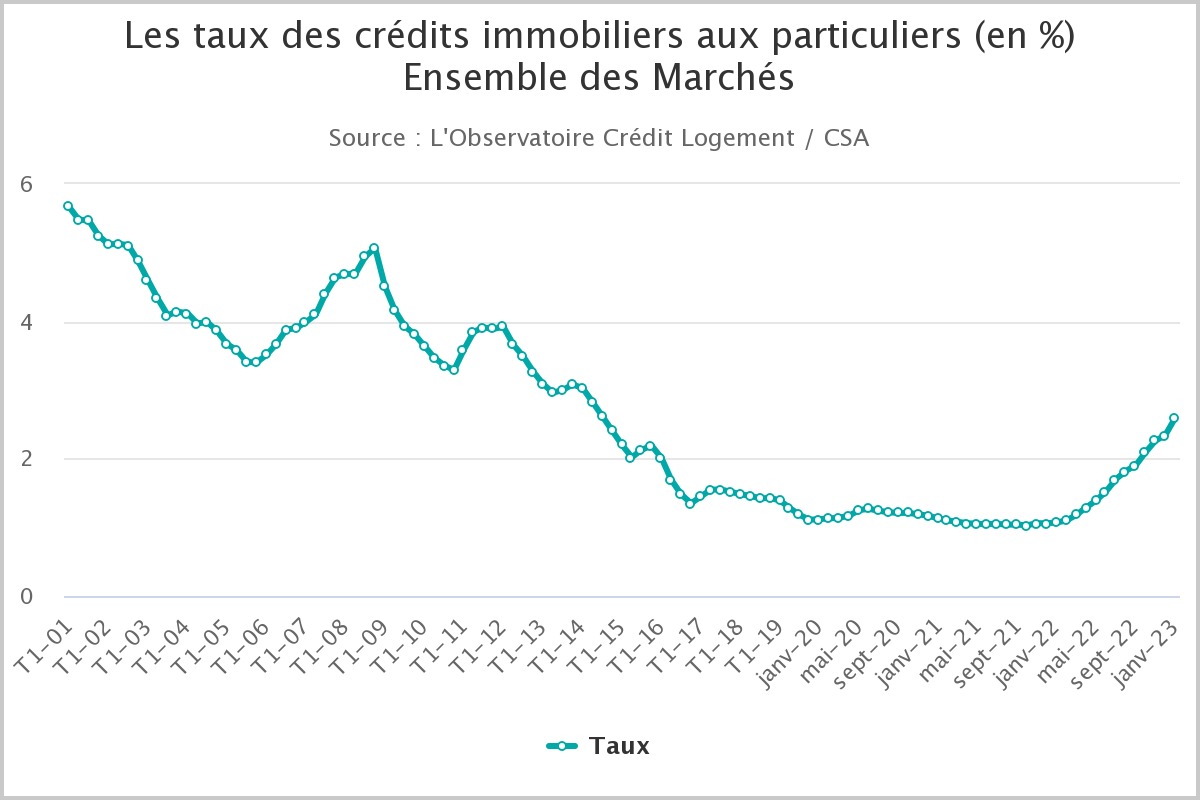

Les taux de crédit immobilier , c’est justement eux qui ont bousculé toute la sphère de l’immobilier en 2022. Historiquement bas en début d’année, les taux de crédits immobiliers avoisinaient en moyenne les 2,35 % en décembre. Jamais une telle hausse sur une aussi courte période n’avait été observée, mettant ainsi en lumière la notion de taux d’usure, jusqu’alors peu connue.

Les notaires de France ont indiqué dans leur bilan annuel 2022 que cette année marque un “retour à la normale”. Il ne s’agit pas d’un effondrement, mais plutôt d’un changement de cycle. Selon les experts, on a ici affaire à un marché binaire qui répond à la loi de l’offre et de la demande. Le marché est en train de se rééquilibrer, malgré des conditions économiques tendues, entre la baisse du pouvoir d’achat et l’augmentation des taux d’intérêt.

Le taux d’usure est actualisé tous les mois à partir du 1er février 2023

Depuis le 1er février et jusqu’au 1er juillet 2023, le taux d’usure est actualisé tous les mois. Après avoir tiré la sonnette d’alarme maintes fois, les professionnels du secteur bancaire ont réussi à faire changer d’avis la Banque de France. Le 11 janvier dernier, celle-ci annonçait consentir temporairement modifier la fréquence d’actualisation du taux d’usure, pour une révision mensuelle au lieu d’une révision trimestrielle.

Par définition, le taux d’usure est le taux annuel effectif global (TAEG) maximal auquel les banques sont autorisées à accorder un crédit à un particulier. Pour calculer le taux d’usure des crédits immobiliers, qui sont à distinguer des crédits à la consommation, la Banque de France fait la moyenne des taux pratiqués dans les établissements bancaires pendant un trimestre et réhausse ce taux d’un tiers.

Pour le mois de février 2023, les taux d’usure applicables aux prêts immobiliers sont les suivants :

| Taux d'usure pour les crédits immobiliers et prêts travaux de 75 000 € et + | ||

|---|---|---|

| Taux effectif moyen pratiqué au cours des 3 derniers mois | Taux d'usure applicable au 1er février 2023 | |

| Prêts à taux fixe d'une durée de - de 10 ans | 2,65 % | 3,53 % |

| Prêts à taux fixe d'une durée comprise entre 10 et 20 ans | 2,78 % | 3,71 % |

| Prêt à taux fixe d'une durée de + de 20 ans | 2,84 % | 3,79 % |

| Prêts à taux variable | 2,72 % | 3,63 % |

| Prêts relais | 2,95 % | 3,93 % |

Le TAEG englobe le taux d’intérêt, les frais de dossier, les frais payés ou dus à des intermédiaires (courtier en prêt immobilier par exemple), les coûts de l’assurance emprunteur, les frais de tenue de compte et le coût de l’évaluation du bien immobilier.

Un accès au crédit immobilier toujours compliqué en 2023

En 2022, la production de crédits dédiés à l’habitat a connu deux grandes phases. Au premier semestre, grâce aux taux encore très bas, le montant des crédits s’élevait en moyenne à 19,7 milliards d’euros par mois. Au second semestre, qui est la période qui correspond à l’envolée des taux d’intérêt, la production moyenne mensuelle de crédit est descendue à 16,7 milliards d’euros. Sur l’année, la croissance des crédits à l’habitat a tout de même bondi de 5,3 %.

Néanmoins, au vu de la conjoncture actuelle, les ménages qui veulent contracter à un crédit immobilier en 2023 vont devoir se positionner au bon moment, et surtout ne pas hésiter trop longtemps. D’après les professionnels du crédit, une demande de prêt sur deux est actuellement refusée. Malgré la hausse mensuelle du taux d’usure, les fenêtres de tir risquent d’être de courte durée car les taux d’intérêt eux, vont continuer de grimper.

Des taux d’intérêt à 4 % d’ici juillet ? Un scénario à envisager

Si la mensualisation du taux d’usure est une bonne nouvelle, les établissements bancaires vont eux aussi pouvoir ajuster leur politique commerciale et leurs barèmes de taux plus rapidement. Les courtiers en crédit s’accordent à prédire des taux moyens sur 20 ans à 4 % d’ici cet été. Un scénario qui malheureusement devrait un peu plus détériorer le pouvoir d’achat et désolvabiliser encore pas mal de potentiels acquéreurs.

À titre purement comparatif, d’après les données de l’Observatoire Crédit Logement/CSA, le taux moyen sur 20 ans s’affichait à 1 % pour le mois janvier 2022. Un an plus tard en janvier 2023, le taux est de 2,59 %.

Bien que le crédit immobilier soit plus accessible, il devient de plus en plus cher. Début 2022, sur la base d’un prêt de 250 000 € sur 20 ans avec un taux brut de 1 %, le montant des intérêts à rembourser était de 26 000 €. Aujourd’hui, en février 2023, avec un taux brut moyen de 2,59 %, le coût des intérêts est de 70 640 €. Si les taux passent à 4 % d’ici l’été, les intérêts monteront à plus de 113 000 €.

Comment obtenir son crédit immobilier en 2023 ? 3 conseils

N°1 - Avoir un apport personnel conséquent

Disposer d’un apport personnel est indispensable pour décrocher un crédit immobilier en 2023. Bien que l’apport personnel ne soit pas légalement obligatoire, rares sont les établissements qui acceptent aujourd’hui de prendre des risques. Pour accepter de prêter, les banques demandent un apport personnel équivalant à au moins 20 % du montant global de l’opération.

Le principal but de l’apport personnel est de diminuer le coût du crédit. De plus, en épargnant tous les mois, vous montrez à votre banque que vous savez gérer votre argent. Par les temps qui courent, c’est un atout non négligeable. Pour constituer et alimenter votre apport, il existe plusieurs dispositifs : économies personnelles, PEL, donation, assurance vie, héritage familial, revente d’un bien ou de titres, LDDS.

N°2 - Trouver la meilleure offre d’assurance de prêt immobilier

L’assurance emprunteur est parmi ces 3 conseils le seul critère qui rentre en ligne de compte dans le calcul du Taux Annuel Effectif Global (TAEG). Comparer et choisir soi-même son offre d’assurance de prêt immobilier est le seul levier pour faire baisser significativement son TAEG, rester sous le taux d’usure et obtenir son crédit immobilier en 2023.

Les banques qui proposent le plus souvent à leurs clients des contrats groupe (prêt + assurance de prêt) ont le monopole sur le marché des assurances emprunteurs. Pour libérer des places de marché, la loi Lemoine autorise depuis le 1er juin 2022 les clients à changer de contrats quand ils le souhaitent, sans engagement de durée minimum. Les garanties doivent toutefois être équivalentes au contrat initialement souscrit.

Trouver la meilleure offre d’assurance emprunteur en 2023N°3 - Faire appel aux services d’un courtier en prêt immobilier

Enfin, pour mettre toutes les chances de votre côté pour obtenir un crédit immobilier en 2023, vous pouvez faire appel à courtier en prêt immobilier. Ce professionnel immatriculé à l’ORIAS étudie votre dossier et se charge de le présenter aux divers organismes de prêt. Grâce à sa connaissance pointue des marchés immobiliers et financiers, le courtier en prêt immobilier vous offre un précieux gain de temps et se charge de toutes les démarches.

En 2021, la part des acheteurs en résidence principale d’un logement neuf était de 53 %. Si vous aussi, vous souhaitez vous lancer dans cette aventure clé en main, vous pouvez avoir recours aux services d’un courtier en immobilier neuf . Ayant accès au meilleur de la promotion immobilière, le courtier en immobilier neuf vous sélectionne des programmes en parfaite adéquation à votre recherche.

Vous pouvez compter sur l’agence NantesIMMO9 pour vous apporter une entière satisfaction.